Společnost “Vyruchai-Dengi”, která je v majetku fondu R2P, pro který je zřizovatel Snapcore, je číslo jedna v segmentu POS-úvěrování na poli mikroúvěrů v Rusku v roce 2018. O dalších úspěších, týkajících se růstu trhu mikroúvěru se dozvíte zde.

Národní ratingová agentura (NRA) Ruské Federace společně s Národním sdružením účastníků trhu mikrofinancování (NAUMIR) zveřejnila žebříček společností sektoru mikrofinancování v Rusku za 4. čtvrtletí 2018 a za celý rok.

Hodnocení je založeno na prohlášeních 75 největších mikrofinančních institucí (MFI) působících v Rusku. Studie hodnotí tempo růstu trhu mikrofinancování jako celku a je členěna podle hlavních segmentů – mikroúvěry (PDL), hotovostní půjčky (CL), výdejní místa neboli point of sales (POS), úvěry pro malé a střední podnikatele (MSB) – a odráží rovněž aktuální trendy, spojené s činností podniků, působících v odvětví mikrofinancování, což umožňuje vyvodit určité závěry.

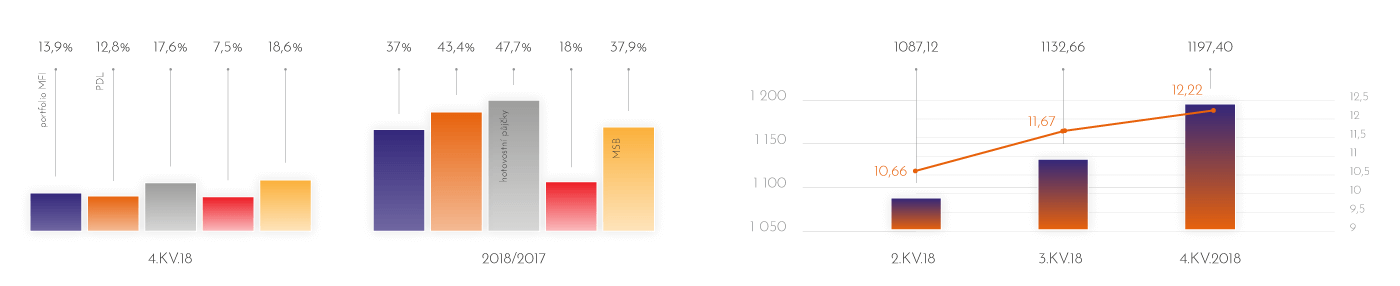

V roce 2018 pokračovala konsolidace trhu. Celkový počet společností, působících na finančním trhu, poklesl o 15 %, ale celkový objem úvěrů, poskytnutých MFI, vzrostl. Podle výsledků studie NRA vykázal trh s mikroúvěry v roce 2018 rychlý růst o 37 % (ve 4. čtvrtletí–14 %), nehledě na omezení, uložená regulátorem trhu.

Trh MFI v roce 2018 vykázal rychlý růst – 37 %

Poptávka po mikroúvěrech rostla během celého roku 2018. Na rozdíl od bank umožňuje obchodní model mikrofinančních organizací poskytovat mikroúvěry rozdílným segmentům zájemců a díky tomu se v minulém roce zvýšil i počet poskytnutých úvěrů a průměrná výše úvěrů.

Dynamika trhu MFI a průměrné výše půjčovaných částek

(rok 2018, hodnocení NRA)

Dynamika trhu Průměrná výše poskytovaných částek

modrá-portfolio MFI

oranž. – PDL

šedá-hotovostní půjčky

tmavě modrá-MSB

V segmentu MSB se průměrná výše úvěru pohybovala na úrovni 1,2 mil. rublů (16,5 tis. EUR) za rok (což je 6 % resp. 10 %, vyšší než 3Q18 a 2.Q18, kdy průměrná výše úvěru činila 1,13 mil. rublů a 10,09 mil. rublů). U úvěrů fyzickým osobám (PDL, Hotovostní půjčky, POS) byla průměrná výše úvěru 12,2 tis. rublů (167 EUR) v roce 2018 (což je 5 % a 15 % více než za 3.Q18 a 2018, kdy průměrná výše úvěru činila 11,7 tis. rublů a 10,7 tis. rublů).

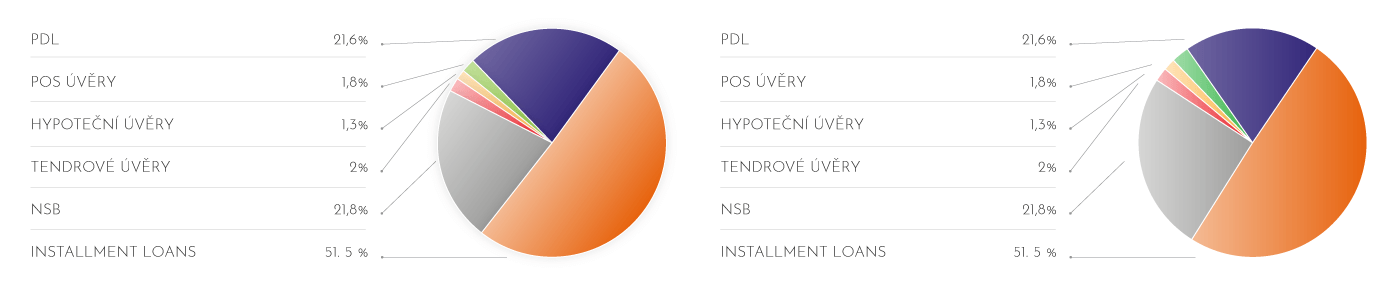

Více než 95 % celkového úvěrového portfolia ratingových společností NRA představovaly tři typy úvěrů – hotovostní úvěry, mikroúvěry PDL a MSP: první typ úvěru představuje polovinu celkového portfolia – 22 %. Největší objem zadluženosti jednotlivců vzrostl v segmentech hotovostních půjček a PDL- o 47 %, resp. 43 % (čtvrtletní růst činil 17,8 %, resp. 12,6 %).

Struktura portfolia úvěrů, poskytnutých MFI-účastníky ratingu

(koláčový graf)

Struktura portfolia – 4.Q18 Struktura portfolia – 3.Q18

žlutá-tendrové úvěry,

tm. modrá-hypoteční úvěry,

zelená-POS úvěry,

šedá-NSB

Celková kapacita trhu vypůjčitelů MFI v roce 2018 odhaduje Národní ratingová agentura na úrovni 10 milionů lidí, přičemž růst počtu vypůjčitelů byl v meziročním vyjádření dvouciferný -35 %.

Počet dlužníků MFI vzrostl o 35 % – až o 10 milionů lidí.

Podobně jako u ruských bank je i v segmentu MFI akcelerátorem růstu portfolií MFI retailový segment. Avšak roční dynamika růstu celkového dluhu vypůjčitelů vůči MFI je 1,5krát rychlejší, než tempo růstu spotřebitelských bankovních úvěrů (kde roční růst činil 22 %) a dynamika zadluženosti fyzických osob (segmenty PDL, hotovostních půjček) zdvojnásobila tempo růstu retailového bankovnictví.

Trh mikroúvěrů roste dvakrát rychleji, než retailové bankovnictví

Přitom ve srovnání s úrovní koncentrace bankovního sektoru je segment MFI výrazně konkurenceschopnější a tržně orientovaný, což zase snižuje riziko zhoršení celkové situace v segmentu v důsledku výrazného snížení finanční stability nebo bankrotu jednoho či několika významných hráčů. Přispívá ke zlepšení finanční udržitelnosti trhu s mikroúvěry a ke zlepšení kvality celkového úvěrového portfolia: podíl NPL 30+ mezi účastníky ratingu ve 4.Q2018 se snížil z 39,6 % na 34,8 %. Přitom snížení specifické váhy NPL 30+ je zaznamenáno ve všech segmentech.

Nejmenší objem nedobytných pohledávek je evidován ve dvou segmentech: POS-úvěry a takzvané tendrové půjčky. Objem úvěrů po splatnosti v segmentu POS, jehož lídrem je společnost “Vyruchai-Dengi”, ve 4. čtvrtletí 2018 činil celkem 4,3 % (pokles z 5,6 % ve 3.Q18) – což je 10krát méně než v segmentu PDL. Objem zpoždění v segmentu tendrových úvěrů ve 4.Q18 byla ještě nižší – 3,2 %. Velikost dlouhodobého dluhu na POS a tendrech ve 4.Q18 činila 2,8 %, resp. 1,4 %.

“Vyruchai-Dengi” – patří mezi lídry trhu MFI v Rusku

Mikrofinanční společnost “Vyruchai-Dengi”, se historicky umisťuje na žebříčku NRA. V roce 2018 společnost prokázala rychlý růst objemu a ziskovosti, díky kterému se prosadila mezi lídry na Ruském trhu.

Koncem roku 2018 se společnost “Vyruchai-Dengi” zařadila podle žebříčku NRA mezi TOP-15 největších společností v oblasti mikrofinancování. Důvodem bylo překročení milníku 1 miliardy rublů úvěrového portfolia. Kromě toho se společnost zařadila mezi TOP-10 nejrychleji rostoucích mikrofinačních společností (MFI), a to díky 34 % růstu úvěrového portfolia. Rovněž se dostala mezi TOP-10 společností z hlediska dynamiky obratu v poskytování mikroúvěrů ve 4. čtvrtletí minulého roku.

Pokud budeme analyzovat výsledky činnosti „Vyruchai-Dengi” z hlediska tržních segmentů pak se díky výsledkům roku 2018 společnost stala lídrem v segmentu úvěrů POS, tím, že téměř trojnásobně předběhla nejbližšího konkurenta z hlediska objemu poskytnutých úvěrů. Zároveň se zařadila na 11. místo mezi všemi účastníky ratingu v největším segmentu trhu mikroúvěrů – hotovostní půjčky (CL).

S ohledem na velikost tohoto segmentu a jeho 47 % růst v roce 2018 má společnost “Vyruchai-Dengi” v roce 2019 významný potenciál pro další rozvoj svého podnikání v tomto směru.

Provozní výkonnost společnosti “Vyruchai-Dengi” je jednou z nejlepších na trhu.

Kromě ukazatelů tempa růstu společnosti, zabývající se mikroúvěry, Národní ratingová agentura také zveřejnila provozní efektivitu společností, které se účastní ratingu-CIR (poměr nákladů a výnosů). Podle výsledků 4. čtvrtletí 2018 mikrofinanční společnost “ Vyruchai-Dengi ” patřila mezi společnosti s nejlepší provozní efektivitou a obsadila 12. příčku ze 75 účastníků.

TOP-20 MFI podle velikosti úvěrového portfolia v roce 2018 v Rusku

| Č. | Název | Tis. Rublů |

| 1 | GK MoneyMan | 4 073 086,00 |

| 2 | MFK “MigKredit” | 4 044 890,00 |

| 3 | MFK E Úvěr | 3 524 346,78 |

| 4 | MKK SimpleFinance | 2 884 488,00 |

| 5 | MFK Kreditech Rus | 2 797 521,00 |

| 6 | MFK “Poskytovatel” | 2 547 926,00 |

| 7 | MFK “CarMoney” | 2 228 558,00 |

| 8 | Skupina “Sammit” | 2 072 737,13 |

| 9 | MFK “Centrum finanční podpory” „VivaPeníze” | 2 044 811,80 |

| 10 | MKK Moneta | 1 945 132,79 |

| 11 | Eqvanta (MFK Rychlé peníze, MFK Turboúvěr) | 1 747 159,00 |

| 12 | MFK “MikroKapitál” | 1 732 819,53 |

| 13 | MKK “Aritmetika” | 1 668 247,00 |

| 14 | MFK “VEBBANKIR” | 1 364 167,00 |

| 15 | MKK “VYRUCHAI DENGI” | 1 185 525,04 |

| 16 | MFK “Money Funny Online” | 1 112 151,00 |

| 17 | MFK”Plaťza.ru” | 1 079 857,00 |

| 18 | MFK “Rostovská regionální agentura pro podporu podniků” | 1 025 726,00 |

| 19 | MKK “Fond mikrofinancování subjektů malého a středního podnikání Krasnodarského kraje” | 972 896,00 |

| 20 | MFK “GreenMoney” | 945 902,23 |

TOP-10 společností podle tempa růstu úvěrového portfolia

| Č. | Název | Změna | Portfolio, tis.rublů |

| 1 | MFK “MikroKapitál” | 211,63 % | 1 732 819,53 |

| 2 | MKK “AxFinance” | 115,57 % | 150 862,00 |

| 3 | MKK “KVKA” | 72,83 % | 28011,00 |

| 4 | MKK Skorfin” | 58,36 % | 629 130,00 |

| 5 | MFK “Money Funny Online” | 45,19 % | 1 112 151,00 |

| 6 | MKK “SimpleFinance” | 37,61 % | 2 884 488,00 |

| 7 | MKK “VYRUCHAI DENGI” | 34,03 % | 1 185 525,04 |

| 8 | MKK “Vášinvestor” | 32,25 % | 444 024,00 |

| 9 | MFK “Kreditech Rus” | 31,04 % | 2 797 521,00 |

| 10 | MKK “A-Plán” | 30,64 % | 218 039,00 |

TOP-10 společností podle dynamiky obratu podle poskytování úvěrů ve 4. čtvrtletí 2018

| Č. | Název | Dynamika za čtvrtletí (abs.) tis.rublů | Obrat podle poskyt. 4. čtvrtletí18, tis. rublů |

| 1 | MKK SimpleFinance | 2 412 582,00 | 5 471 407,00 |

| 2 | MFK “Zapůjčitel” | 461 399,00 | 2 320 749,00 |

| 3 | MFK “WEBBANKIR” | 319 497,00 | 1 848 929,00 |

| 4 | GK MoneyMan | 225 835,00 | 2 034 040,00 |

| 5 | MKK “A-Plán” | 213 531,00 | 688 426,00 |

| 6 | MFK EkoFinance | 202 380,50 | 933 545,00 |

| 7 | MKK Moneza | 183 392,21 | 1 177 392,21 |

| 8 | MKK “Aritmetika” | 158 469,00 | 1 024 040,00 |

| 9 | MKK “VYRUCHAI DENGI” | 147 900,00 | 523 104,00 |

| 10 | ANO Baškirská mikroúvěrová společnost | 146 749,70 | 404 075,70 |

Top-3 MFI v segmentu POS-úvěrování v Rusku

| Č. | Název | Tis. rublů |

| 1 | MKK “VYRUCHAI DENGI” | 596 474,79 |

| 2 | MFK “MigKredit” | 208 886,00 |

| 3 | MFK “AirLoans” | 133 895,00 |

Zdroj: Národní ratingová agentura Ruské Federace